法說會備忘錄|2395 研華科技 – 2024Q4

2395 研華科技 – 2024Q4 法說會 memo

以下內容根據 2024Q4 法說會內容進行整理與修訂,並以專業投資分析角度歸納重點,供投資人及相關人士參考,如有錯誤,請以公司公告為準。

結論

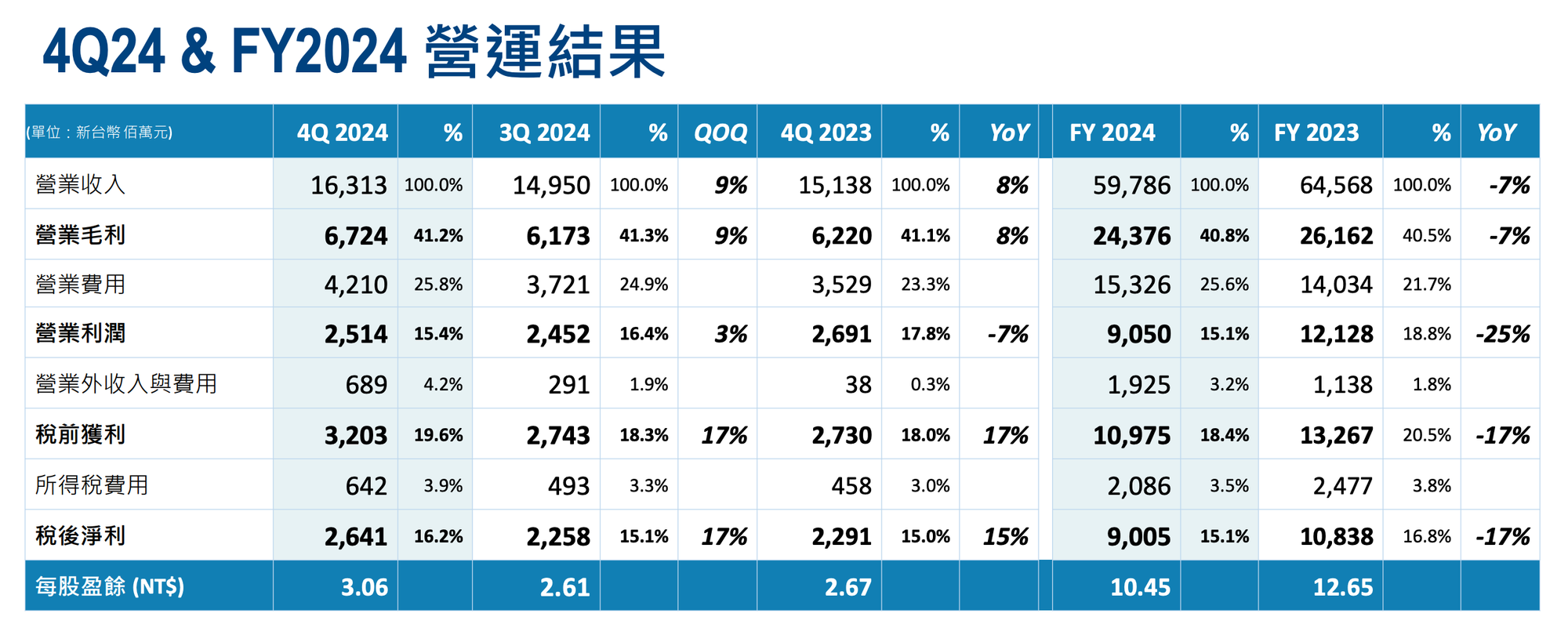

- 2024Q4 營收 163 億新台幣,較上季 成長 9%,較去年同期 成長 8%。

- 單季毛利率 41.2%,維持穩健表現,營業利益受費用增加影響略為下降。

- 全年營收 597.8 億新台幣,較 2023 年減少 7%,但毛利率提升至 40.8%,獲利仍受費用影響呈雙位數下滑。

- Edge AI 相關業務佔比 由 2023 年的 4% 提升至 9.2%,未來兩年目標佔比15%。並持續受惠於 ARM 平台快速發展及 DeepSeek 低價 AI 模型發展,推動應用普及,展望偏正向。

- 預期 2H25 AI 會滲入各行業,發展行業專用的 cloud

- 北美、歐洲市場回升,全年營收成長潛力看好,1Q25 展望符合預期,唯中國市場仍受內捲影響。

1. 營運摘要

- 營收表現

- 第四季營收 163 億新台幣,QoQ +9%,YoY +8%

- 全年營收 597.8 億新台幣,YoY -7%。

- 獲利狀況:全年 EPS 10.45 元(2023 年為 12.65 元),年減 17%。

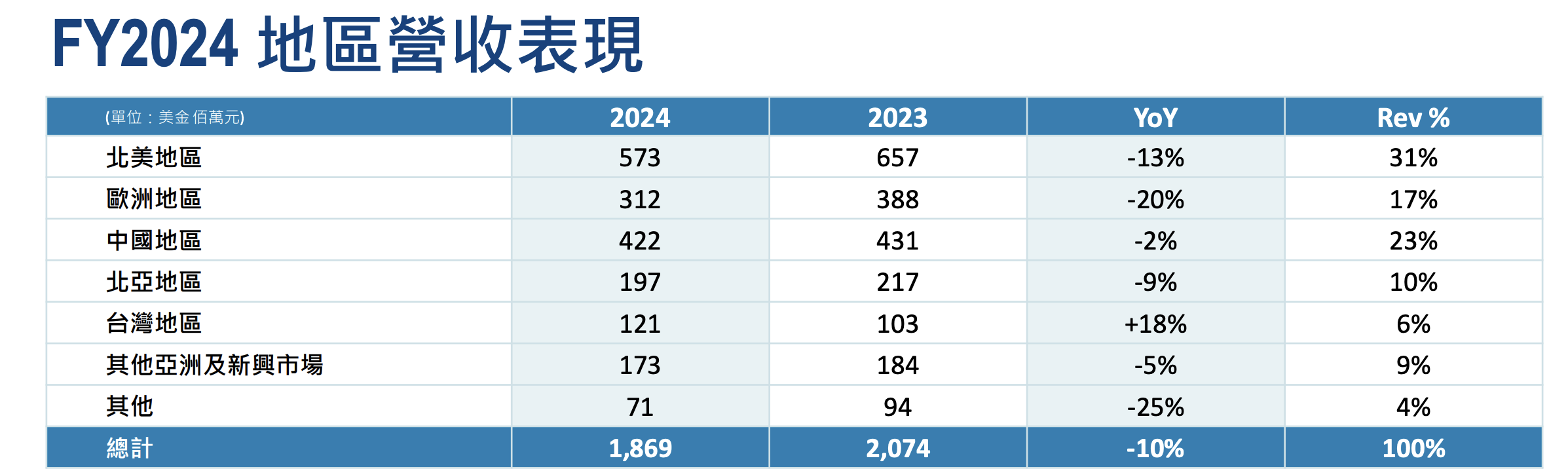

- 地區表現:

- 北美營收 YoY -13%,2024Q1 需求強勁,預估 雙位數成長。

- 歐洲 YoY -20%,受俄烏戰爭及經濟影響,但 2024Q1 訂單回升,成長預估 20% 以上。

- 中國 YoY -2%,面臨中國市場較高的價格競爭(margin 降低3%),25Q1 預估持平。

- 台灣 YoY +18%,成長動能主要來自 Edge AI、半導體設備。

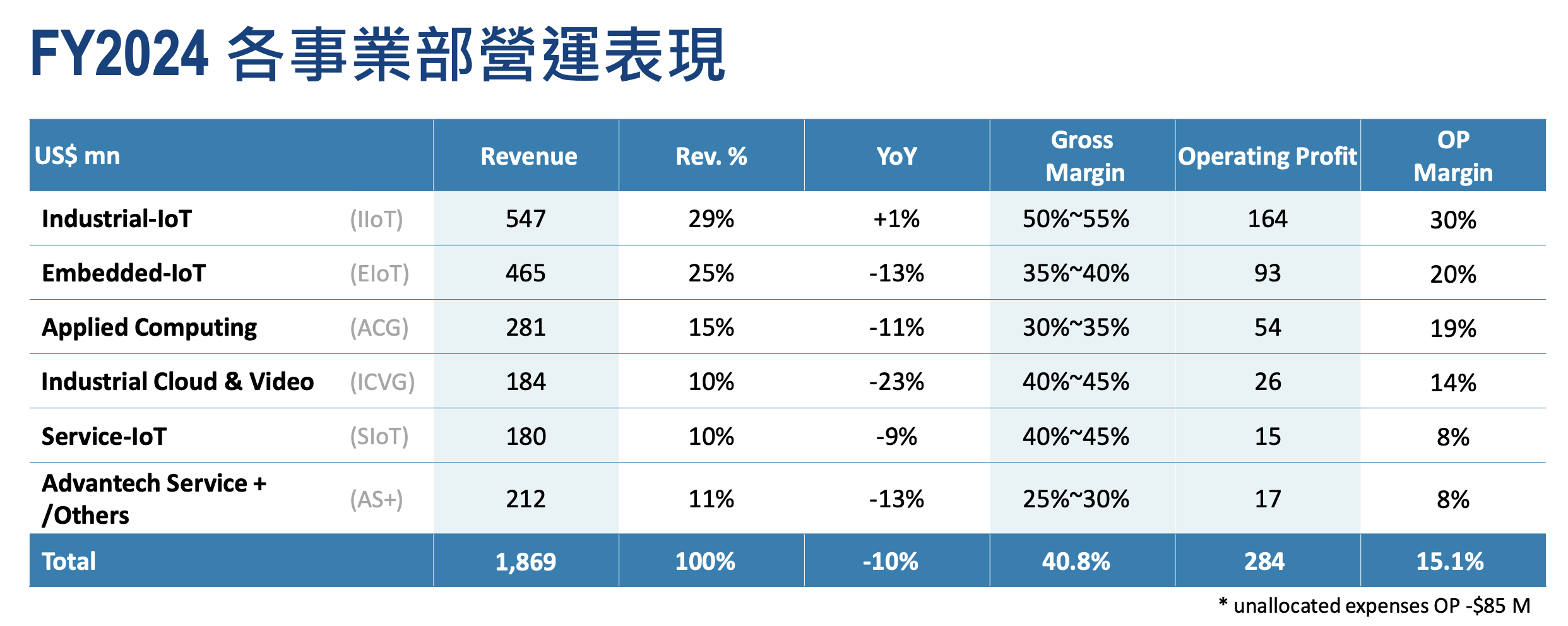

- 產品別表現:

- Industrial-IoT(IIoT)YoY +1%:半導體設備與醫療需求增長。

- Embedded-IoT(EIoT)YoY -13%:受能源與醫療需求下滑影響。

- Applied Computing(ACG)YoY -11%:北美醫療、日本自動化、中國半導體市場疲弱。

- Industrial Cloud & Video(ICVG)YoY -23%:網安、影音設備表現不佳,但 Edge Industrial Servers 成長。

- Service-IoT(SIoT)YoY -9%:北美與歐洲交通及汽車專案出貨減緩。

2. 主要業務與產品組合

- 研華核心業務聚焦 工業物聯網(IIoT)、嵌入式物聯網(EIoT) 及 Edge AI 應用。

- 半導體設備與醫療產業持續成長,AI 運算需求帶動 Edge AI 市場擴展。

- 工業 AI 化趨勢明顯,高算力需求提升,未來 AI 運算將成為設備標配。

3. 財務表現

- 毛利率:Q4 41.2%(YoY +0.1%),全年 40.8%(YoY +0.3%)。

- 營業利益率:Q4 15.4%(YoY -2.4%),全年 15.1%(YoY -3.7%)。

- 全年營業外收入 19.25 億新台幣,主要來自固定資產處分(東湖廠與中和 Oris)。

- Edge AI 產品組合影響:

- Edge AI 產品毛利率略高於公司平均,未來隨 AI 滲透率提升,毛利率有望維持穩定。

- 設備導入 AI 模組(AOM),提升產品附加價值。

4. 市場與產品發展動態

- Edge AI 應用市場快速成長:

- 2023 年 Edge AI 營收佔比 4% → 9.2%,2024 年目標 15%。

- 受惠於 AI PC、AI 伺服器需求提升,企業 AI 應用從選配轉為標配。

- 邊緣運算市場規模預計從 2023 年 131bn 成長至 2033 年 511bn,公司認為成長會更快速!

- 半導體設備、醫療影像、工業自動化為 AI 重點應用領域。

- 5G、Cyber Security、低延遲運算技術成為 AI 邊緣運算發展關鍵。

- 自動機器人系統:結合運算、感測器、AI 學習,拓展 ASMR 機器人產業。

- AI 代理雖然尚未完全成熟,但預計將迅速發展。開源與免費的 AI 軟體將推動產業普及,加速 AI 在各行業的應用與滲透。

5. 營運策略與未來發展

- 長期發展策略:

- 強化 Edge AI 產品佈局,擴展 AI 伺服器、智能系統應用。

- 強化工業 AI 化,提升高算力運算與 AI 模組整合能力。

- 進行策略性併購,鎖定 AI 軟體、雲端邊緣運算公司,加速產業滲透。

- 公司在硬體上有優勢,專注在邊緣運算,避開資料中心與雲端服務競爭,專注於其他領域如邊緣通訊、邊緣運算 IPC、邊緣解決方案、邊緣資料管理、邊緣運算伺服器解決方案、IoT 平台。

- 風險與應對:

- 中國市場競爭:提高在地供應鏈合作,推出符合市場需求的本土化產品。

- 歐洲市場需求回升但經濟不確定性高:擴展工業 AI、交通基礎建設專案。

- 北美市場 AI 需求快速增長,但政治與經濟不確定性仍存。

6. 展望與指引

- 2025Q1 財測:

- 營收預估 163.2 - 169.6 億新台幣,YoY 與 QoQ 皆呈成長。

- BB Ratio (訂單出貨比)1.12,顯示訂單需求穩定,台灣及中東市場需求強勁。

- 台灣 >1.6

- 中東地區高達 2

- 美 1.07 / 歐 1.08/中 1.02

- 市場預期:

- 北美、歐洲營收 YoY +20% 以上,成長動能來自 AI、Edge Computing。

- 中國市場成長有限,全年維持持平或小幅成長。

- 台灣市場將維持高個位數增長,受益於半導體設備、Edge AI 擴展。

- 產業

- Deepseek 仍需運行於伺服器,短期內尚未觀察到明確的訂單需求。公司認為小型模型有助於推動 Edge LLM 伺服器的發展,預期將成為趨勢,但仍需時間醞釀。預計此市場將於 2025 年下半至 2026 年間逐步發酵。

- 人型機器人:目前在中國與美國已有至少 10 個專案,並透過 ARM 模組導入機器人應用。此外,日本與韓國市場也持續推進,目前仍處於 design-in 階段。預計至年底,市場規模至少可達 10bn 美元。

- Edge AI 佔比逐步提升,公司計劃與軟體業者共同打造生態圈,以確保毛利率維持在一定水準。值得注意的是,整機出貨的毛利率相對較低。

7. Q&A 重點

- Edge AI 佔比是否能進一步提升?

- 目標 2024 年達 15%,2025 年 20%,但 AI 滲透率已趨於標配,未來可能不再單獨計算。

- 併購計畫?

- 目前已轉為 主動尋找目標公司,聚焦 Edge AI 軟體、雲端運算相關標的。

- 中國市場內捲的影響?

- 產品採用本土供應鏈,並擴展 AI、工業自動化領域以提升競爭力。

8. 免責聲明

本備忘錄之數據及陳述根據現有公開資訊整理,可能因公司公告調整。如有錯誤,請以公司正式公告為準。本文件不構成投資建議,投資人應依自身判斷決策。